コラム Column

2023年02月09日

金融界・銀行に求められる気候変動リスク管理とは?

コラムのポイント

・金融界では、グリーン投資・リスク情報開示・シナリオ分析などで進展が見られ、多様なアライアンスも誕生し、気候変動リスク管理の取り組みが加速しています。

・銀行が、気候変動リスクを管理すべき分野は多岐に渡り、より進んだリスク管理体制の構築が必要です。

・特に、物理リスクに対してシナリオ分析やストレステストなどを行うには、良質なデータが不可欠です。

コンテンツ

- 金融界で進む気候変動リスク管理取り組みのまとめ

- 銀行に求められる気候変動リスク管理

- シナリオ分析・気候変動リスクストレステストの事例紹介

- 気候変動リスク管理を行う上で、銀行・金融機関が抱える課題

- Gaia Visionが提示できるソリューション

2015年にパリ協定が締結されて以降、世界は気候変動対策に大きく舵を切っていますが、金融界でも気候変動リスクを管理する動きが加速しています。実際、金融分野には様々な気候変動リスクが存在しており、適切にリスクを管理することが非常に重要です。

しかし、金融界では毎年のように新しい気候変動対策の枠組みや手法が登場し、最近の動向や必要な気候変動リスク管理を理解することは簡単ではありません。こうした背景から、銀行などの金融機関による気候変動リスク分析の一助となるよう、本コラムでは金融界の気候変動リスク管理の動向や、銀行に必要な気候変動リスク対策について解説します。

金融界で進む気候変動リスク管理取り組みのまとめ

金融界では、2008年の世界金融危機以降、今まで重要視してこなかったESGリスク(E:環境、S:社会、Gガバナンス)に注目し、適切にリスク管理しようという動きが生まれました。その中でもE:環境に分類される気候変動リスクは特に重要視され、近年リスク管理の枠組みが急速に進展しています。

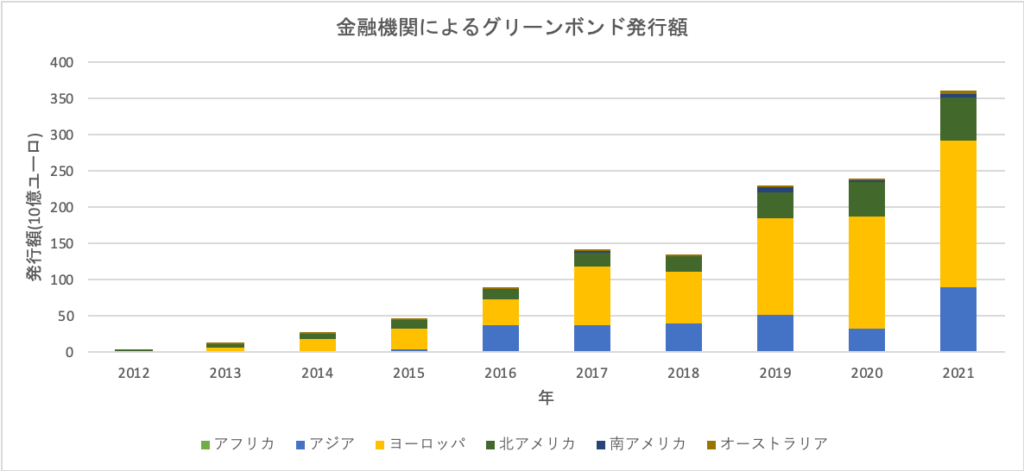

グリーン投資の拡大

まず進んだのが、グリーン投資の枠組みです。グリーン投資とは、投資の目的を気候変動や生態系保全などのグリーンに資するものに絞り、投資を行うスキームです。2014年に、国際資本市場協会(ICMA)によってグリーンボンド原則(Green Bond Principles: GBP)が発表されて以降、気候変動関連投資に関する枠組みの整備が進み、グリーンボンドやグリーンローンといった気候変動ファイナンスが大きく進展しています。最近ではサステナビリティ・リンクボンドやトランジションボンドといった新しい気候変動関連の投資スキームも誕生しています。(サステナブルファイナンスに関しては、こちらのコラムもご参照ください。)

気候変動リスクの情報開示

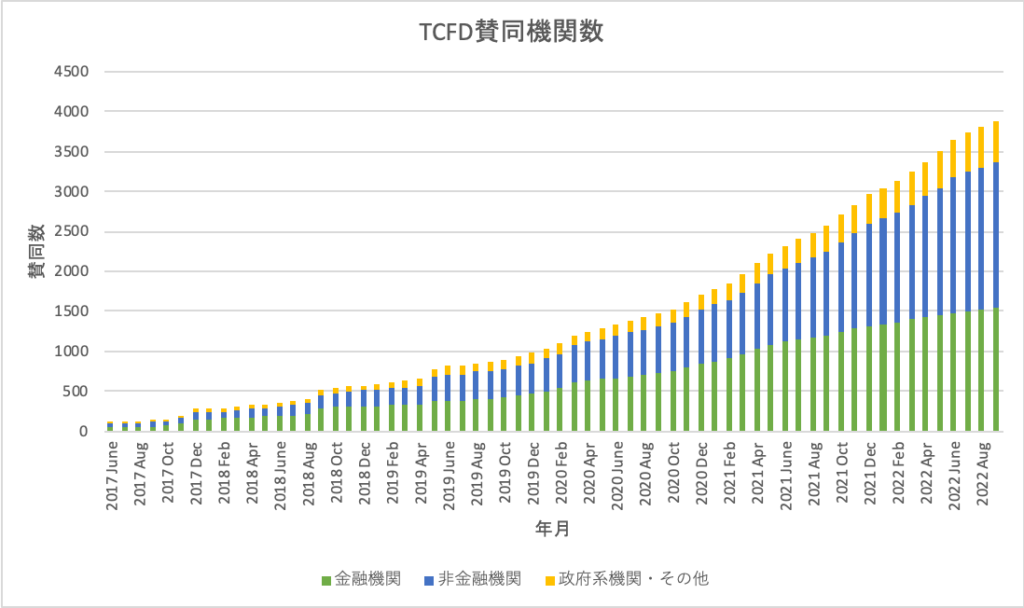

続いて、金融界の気候変動リスク管理の方向性に大きな影響を与えたのが、2015年にG20金融安定理事会(FSB)によって設立された気候関連財務情報開示タスクフォース(TCFD)です。TCFDは、金融・非金融セクターに対して気候変動リスク管理・開示の枠組みを提示しており、多くの銀行・企業によって賛同されています。また、TCFDによる情報開示の枠組みは、2022年に新しく新設された東京証券取引所のプライム市場でも参考にされており、様々な取り組みの重要なベンチマークとなっています。(なお、最新のTCFDガイダンスのポイントについては、こちらのコラムをご参照ください。)

シナリオ分析の基盤整備

2017年には、金融監督上の気候変動リスク対応を検討することを目的に、気候変動リスクに係る金融当局ネットワーク(NGFS)が設立されました。NGFSは、日本銀行を含む121の中央銀行・金融監督機関のメンバーで構成され、金融機関の気候変動リスク管理における重要な情報の発信を行なっています。特に、NGFSが2020年以降継続的に公表・更新している気候シナリオは、中央銀行が気候変動リスクのストレステストやシナリオ分析を実施する際の重要なデータとして参考にされています。最近では、市中銀行でもNGFSのシナリオを参考にする動きが出てきています。

アライアンスや新しいイニシアチブの発展

また、銀行・金融機関の気候変動リスクに対する投資家の関心が高まるとともに、様々なアライアンスやイニシアチブも登場してきています。例えば、2019年9月には国連環境計画・金融イニシアティブ(UNEP FI)によって責任銀行原則(PRB)が設立されました。PRBは、銀行がパリ協定やSDGs などに沿う形で行動を促すための原則を示しており、日本からは3メガバンクなど9機関が署名しています。2021年4月には、グラスゴー金融同盟(GFANZ)と呼ばれる脱炭素実現に向けた金融機関の有志連合も形成されました。GFANZの一部を構成する銀行セクターの脱炭素イニシアティブ(NZBA)には、日本からは3メガバンクなど5機関が加入しています。

銀行に求められる気候変動リスク管理

金融界として気候変動リスク対策が進む中、銀行による気候変動リスク管理の重要性はますます高まっています。なにより、銀行による積極的な気候変動リスク管理は、気候変動から事業活動を守るだけでなく、先進事例としてロールモデルとなることで新たなビジネスチャンスにも繋がります。実際、上述のように多様な枠組みが存在することで、先進的な気候変動リスク管理を発信する機会は増えています。

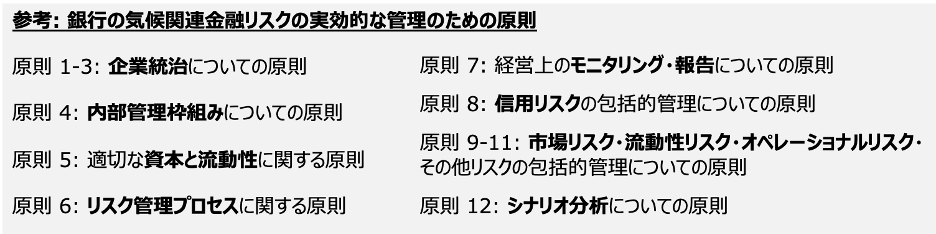

一方で、銀行が気候変動リスクを管理すべき分野は多岐に渡ります。各国の銀行規制に大きな影響力を持つとされるバーゼル銀行監督委員会は、2022年6月に「気候関連金融リスクの実効的な管理と監督のための諸原則」 を公表し、以下の12の原則を守ることが重要であると示しました。

このように、今後幅広い分野での気候変動リスク管理が必要になると予想される中で、銀行はどのような対策を講じていけばよいのでしょうか。

まずは、気候変動リスクの性質を理解することが重要です。現在金融界では、気候変動リスクを考える際、物理リスクと移行リスクの2種類に分類することが一般的です。

- 物理リスク: 洪水や極端気象・長期にわたる気温上昇などの物理的なリスク

- 移行リスク: 社会が脱炭素社会に移行する際に生じる政策・市場変化などのリスク

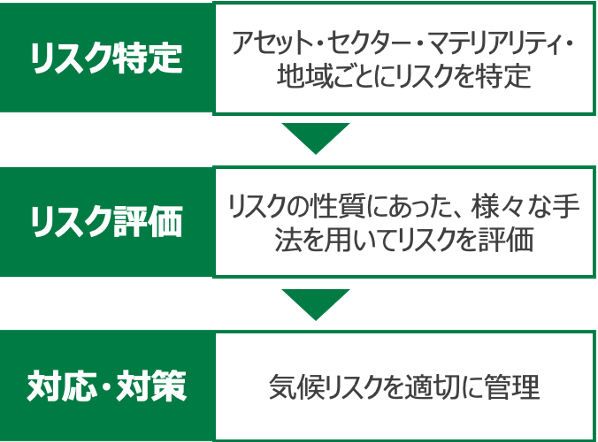

続いて、これらの気候変動リスクを銀行が管理する方法について、欧州銀行監督機構(EBA)が提案してるESGリスク管理手法を参考に気候変動リスク管理の手順を見ていきます。気候変動リスクを管理する上では、(1)リスクの特定(2)リスク評価(3)対応・対策 という手順が重要となります。

(1)リスク特定

リスク特定にあたっては、気候変動リスクの特性に応じて適宜分類などを行いながら、リスクの所在・暴露(エクスポージャー)を特定していく必要があります。例えば、洪水リスクなどの物理リスクに対処する場合は、場所の情報が重要となるので、地理的情報による分類・リスク特定が重要です。この際、アセットの位置情報と物理リスクの地理情報の両方が必要となります。一方で、炭素規制政策などの移行リスクに対処する場合は、セクターや地域ごとの分類・リスク特定が重要となるでしょう。

(2)リスク評価

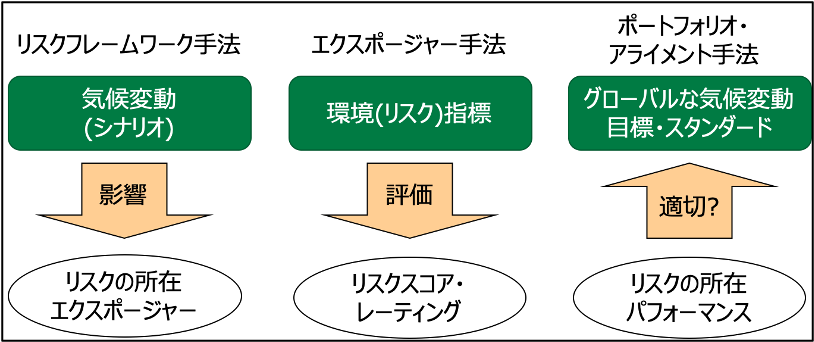

リスク評価手法は主に3種類に分けることができます。一つ目はリスクフレームワーク手法で、気候変動が起こるとき実際にどのような影響が起こるのかを調べる手法です。例として、シナリオ分析・気候ストレステストや、気候感度分析が挙げられます。二つ目はエクスポージャー手法で、現在の資産や事業がどれだけリスクに晒されているかを分析する手法です。ESGレーティングやスコアリングなどを用いることが例として挙げられます。三つ目はポートフォリオ・アライメント手法で、グローバルな気候変動目標やスタンダードと比較した時に、自社のリスク指標やパーフォーマンス指標が適切かを調べる手法です。

(3)対応・対策

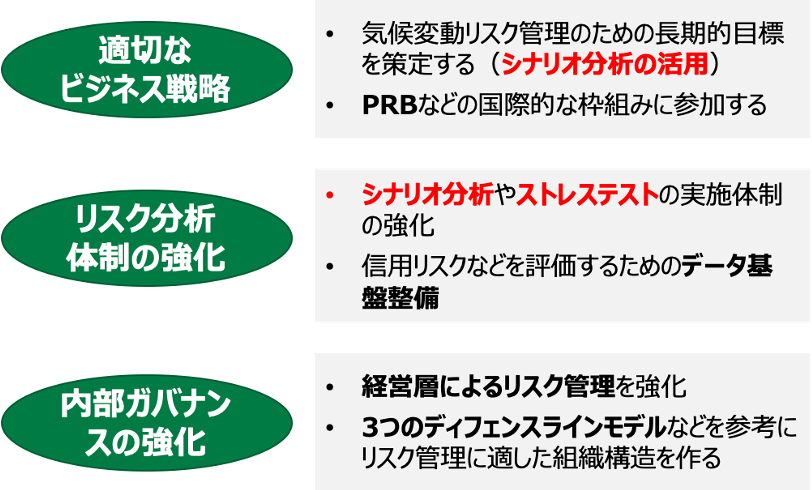

最後に、実際に対応・対策を実行します。対応・対策としては「適切なビジネス戦略の策定」、「リスク分析体制の強化」、「内部ガバナンスの強化」の3点が重要なポイントとなります。

まず、「適切なビジネス戦略の策定」では、自社の有する気候変動リスクに応じた戦略を立てていくことが必要となります。具体的には、シナリオ分析などを行いながら気候変動リスクに関する長期プランや戦略的目標を立てること、PRBなどの既存の取り組みに参加すること、新たなサステナビリティ商品を開発することなどが例として挙げられます。続いて「リスク分析体制の強化」では、持続的に気候変動リスク分析・管理を実施していける技術体制を作ることが重要です。具体的にはシナリオ分析やストレステストを実施準備や、信用リスク・市場リスク・オペーレショナルリスク・流動性リスクなど各種のリスクを管理するためのデータ基盤を整理することも必要です。リスク管理の際は、リスク・アペタイトフレームワークを用いることも重要になるでしょう。最後に「内部ガバナンスの強化」では、気候変動リスクを内部で組織的に監視できるような体制づくりが必要です。具体的には、経営層のリスク管理に対する役割を明記することや、3つのディフェンスラインモデルの整備、独立した内部監査部門の設置などが挙げられます。

シナリオ分析・気候変動リスクストレステストの事例紹介

以上に挙げた気候変動リスク管理手法の中でも、最近特に大きな注目を浴びているのがシナリオ分析および気候変動リスクストレステストです。気候変動リスクストレステストとは、気候変動関連のリスクが顕在化し金融機関にストレスが発生した際、その金融機関の健全性にどのような影響が及ぶかを定量的に検証する手法です。そして、ストレステストでは将来のリスク情報が必要となるので、将来の気候・社会変化を仮定したシナリオごとの分析が重要となります。このように将来のシナリオを仮定してリスク分析することをシナリオ分析と呼びます。

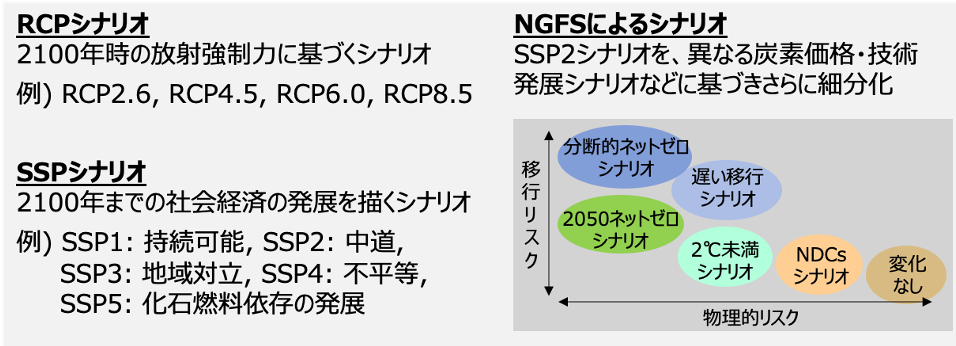

シナリオ分析の際によく用いられるシナリオとしては、気候変動に関する政府間パネル(IPCC)のRCPシナリオ(気候シナリオ)やSSPシナリオ(社会経済シナリオ)が存在します。最近ではNGFSが金融機関向けに公表しているシナリオもよく用いられるようになっています。

シナリオ分析および気候変動リスクストレステストは、近年多くの中央銀行で行われています。例えば2021年に欧州中央銀行(ECB)はEU圏を対象としたトップダウン型の気候変動リスクストレステストを実施しました。日本でも2022年8月に、日本銀行と金融庁が中心となり、3メガバンク及び大手3損保グループを対象に、気候関連リスクに対するシナリオ分析のパイロットエクササイズを実施しています。

このようなシナリオ分析および気候変動リスクストレステストは、中央銀行にとどまらず、市中銀行にも広がり始めています。以下では、物理リスクの中でも洪水リスクに対象を絞り、2022年に欧州の市中銀行を対象に行われたボトムアップ型の気候変動リスクストレステストと、SMBCグループが2022年に実施した気候変動リスクストレステストの例を紹介します。

欧州の市中銀行を対象とした洪水リスクに関する気候ストレステスト(ECB, 2022)

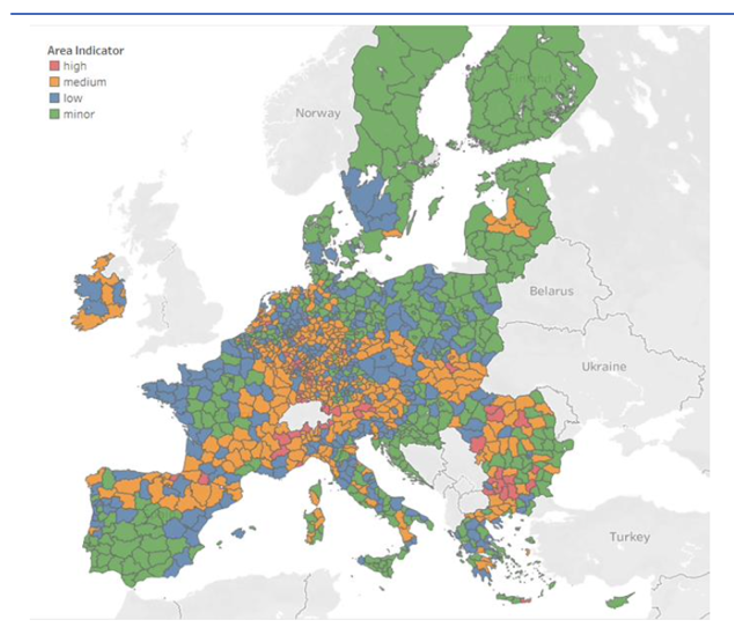

2022年の1年間を分析期間の対象として、2022年1月1日にヨーロッパ中で深刻な洪水が起こるというシナリオを想定してストレステストを実施しています。

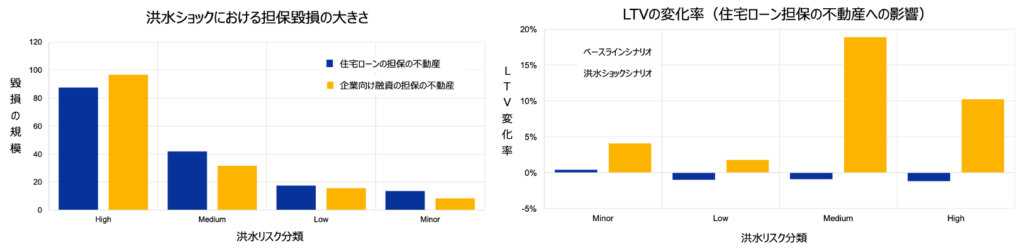

このシナリオ下では、洪水リスクを場所ごとに上図のように4段階に分けて、洪水リスクのより高い地域では不動産担保がより深刻な被害を受けると仮定しています。

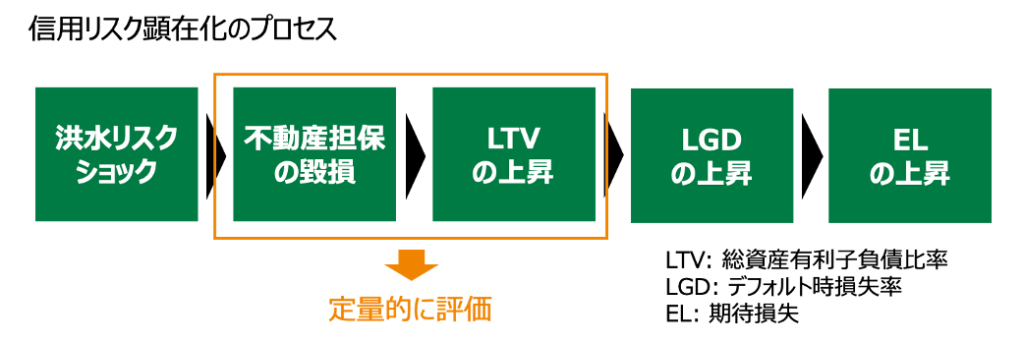

この洪水リスクショックは、上図のフローに示されている通り、最終的に信用リスクの上昇という形で銀行に影響を及ぼします。 ECBの気候ストレステストでは、最終的に不動産担保の毀損の大きさと、LTV(総資産有利子負債比率)の上昇率について求めています。

SMBCグループによる洪水リスクに関する気候ストレステスト(2022)

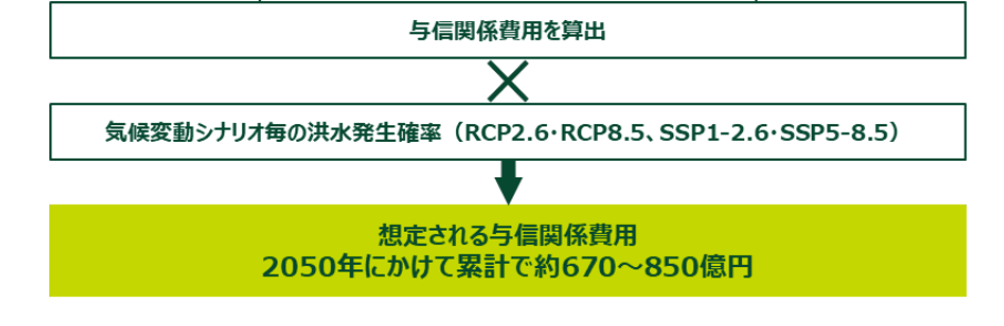

SMBCグループでは、2050年までの与信関係費用を対象に、二つのRCP・SSPシナリオ(それぞれ2℃、4℃シナリオに対応)を用いて気候変動リスクストレステストを実施しています。リスクエクスポージャーは、国内は国土交通省によるハザードマップ、海外はAI分析を用いて各シナリオにおける想定浸水深を計算し、最終的に担保価値の毀損や財務状況の悪化に伴う債務者区分の劣化による与信関係費用影響を求めています。最終的に、2050年までに発生する与信関係費用は累計670〜850億円程度と推計しています。

気候変動リスク管理を行う上で、銀行・金融機関が抱える課題

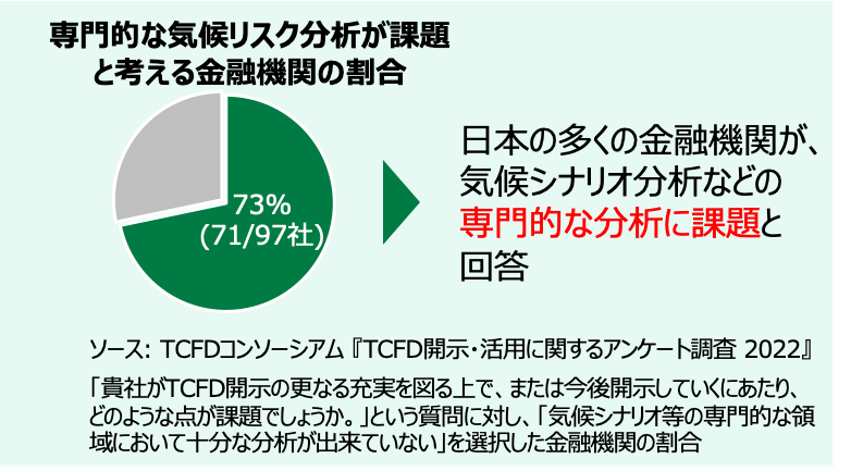

上述のように、一部の先進的な銀行・金融機関では専門的な気候変動リスク管理が進展し始めていますが、現状として多くの銀行・金融機関がシナリオ分析や気候変動リスク ストレステストなどを行う上で難しさを感じています。実際、TCFDコンソーシアムのアンケートによると過半数の金融機関が「気候シナリオ等の専門的な領域において十分な分析が出来ていない」と感じているという結果が出ています。

また、移行リスク対策は比較的うまく進められている場合でも、物理リスク対策が満足に行えてない銀行・金融機関が多く見受けられます。

このように、銀行・金融機関がシナリオ分析や物理リスク対策を実施する上で難しさを感じる理由として、以下の点がよく挙げられます。

- 多数保有する資産を分析するのに必要な、多地点で比較可能な物理リスクデータ(災害データ)を手に入れることが難しい

- 海外におけるリスクデータへのアクセスが難しい

- 物理リスクデータの地理的解像度が粗く、高精度な解析ができない

- ハザードマップなどで現在の物理リスクデータを入手できる場合でも、将来のシナリオ分析に適した情報となっていない

- 災害による財務や資産への影響評価が難しい

Gaia Visionが提示できるソリューション

Gaia Visionが開発したサービスであるClimate Visionは、以上に挙げた課題の解決に貢献することが可能です。Climate Visionは物理的リスクの中でも影響の大きい洪水リスクの算出に強みを持つツールとなっています。

Climate Visionの特徴として:

- 多地点でリスクの比較・評価が可能

- 日本・海外を問わず、世界中の地域で洪水リスクを算定することが可能

- 国内は30m、海外は90mという非常に高い解像度でデータ提供が可能

- 2℃シナリオや4℃シナリオなどシナリオ毎のリスク算定が可能

- 洪水による資産や売上への影響評価まで可能

といった点が挙げられます。

このように、Climate Visionは銀行や金融機関が気候変動リスクを管理する上で抱える課題を解決することができる、最先端のツールです。物理リスク算定やシナリオ分析が難しいと考えている銀行や金融機関が、専門的なリスク算定の初めの一歩として行う場合に大変おすすめのツールとなっています。

Gaia VisionではClimate Visionなどを利用した以下のサービス提供のご相談が可能です。

- TCFD支援

- 物理リスクの算定など

- シナリオ分析・簡易気候ストレステスト

- シナリオ毎の気候変動による信用リスク影響算定など

- より複雑な気候変動関連の財務リスク分析

- 市場リスク分析や、オペレーショナルリスク、アセット種類別のリスク分析など

- 適応ファイナンス支援

- 物理リスクによるスクリーニング、環境改善効果算定など

お客様のご要望に応じて、その他サービスのご相談も可能です。ぜひお気軽にお問い合わせ下さい。

参考資料

- NGFS: Source data of Dashboard on scaling up green finance https://www.ngfs.net/sites/default/files/oct_2022_ngfs_ws3_dashboard_0.xlsx

- TCFD: Final Report, Recommendations of the Task Force on Climate-related Financial Disclosures https://assets.bbhub.io/company/sites/60/2020/10/FINAL-2017-TCFD-Report-11052018.pdf

- NGFS: Membership https://www.ngfs.net/en/about-us/membership

- TCFD: Final Report, Recommendations of the Task Force on Climate-related Financial Disclosures https://assets.bbhub.io/company/sites/60/2020/10/FINAL-2017-TCFD-Report-11052018.pdf

- UNEP FI: About the Principles, The 6 Principles for Responsible Banking https://www.unepfi.org/banking/more-about-the-principles/

- UNEP FI: Latest Signatory Stats https://www.unepfi.org/banking/prbsignatories/#_ftn1

- Glasgow Financial Alliance for Net Zero: About us https://www.gfanzero.com/about/

- UNEP FI: Members: Net-Zero Banking Alliance https://www.unepfi.org/net-zero-banking/members/

- Basel Committee on Banking Supervision: Principles for the effective management and supervision of climate-related financial risks https://www.bis.org/bcbs/publ/d532.pdf

- EBA: EBA Report on ESG risks management and supervision https://www.eba.europa.eu/sites/default/documents/files/document_library/Publications/Reports/2021/1015656/EBA%20Report%20on%20ESG%20risks%20management%20and%20supervision.pdf

- ECB: 2022 climate risk stress test https://www.bankingsupervision.europa.eu/ecb/pub/pdf/ssm.climate_stress_test_report.20220708~2e3cc0999f.en.pdf

- SMBCグループ 「2022 TCFDレポート」 https://www.smfg.co.jp/sustainability/materiality/environment/climate/pdf/tcfd_report_j_2022.pdf

- TCFDコンソーシアム「2022年度 TCFDコンソーシアム TCFD開示・活用に関するアンケート調査」 https://tcfd-consortium.jp/pdf/news/22111801/Questionnaire2022_results_general_r.pdf

News

Column